De middelingsregeling is bedoeld om mensen tegemoet te komen die een sterk wisselend inkomen in box 1 hebben. Daardoor kunt u het ene jaar wel en het andere jaar niet in het hoogste belastingtarief vallen met als gevolg dat u in totaal meer belasting hebt betaald dan bij een gelijkmatige verdeling van de inkomens over de jaren. Met de middelingsregeling kan een vermindering van belasting worden verkregen. De inkomens over drie opeenvolgende jaren worden gemiddeld waarna de belasting per jaar

Meer lezen14 november 2019

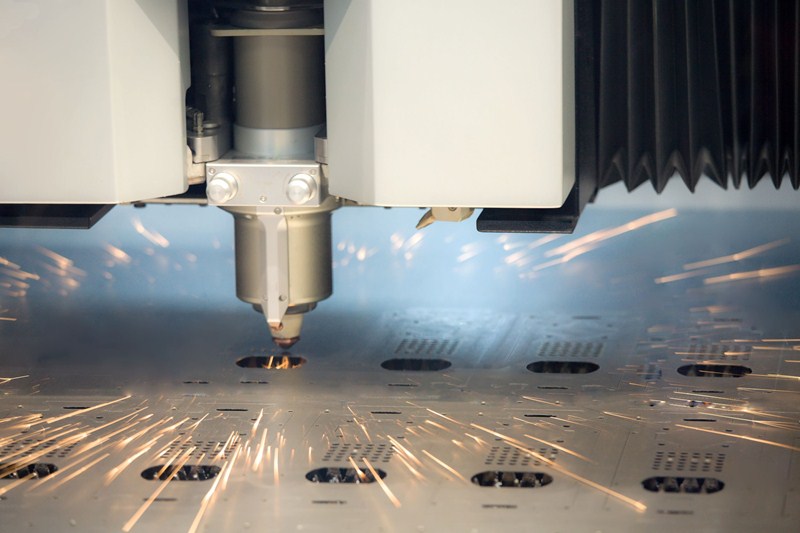

Ondernemers hebben recht op investeringsaftrek voor investeringen in bedrijfsmiddelen. De kleinschaligheidsinvesteringsaftrek (KIA) bedraagt voor investeringen boven € 2.300 tot een bedrag van € 57.321 28% van het investeringsbedrag. Het maximum van de KIA is € 16.051. Het bedrag van de KIA blijft tot een investeringsbedrag van € 106.150 gelijk, om daarna af te nemen met 7,56% van het meerdere. Door uw investeringen slim te plannen kunt u de KIA optimaliseren. De KIA geldt

Meer lezenVooruitbetaalde hypotheekrente is aftrekbaar als deze betrekking heeft op de eerste zes maanden van het volgende jaar. Het kan aantrekkelijk zijn om hypotheekrente van het eerste halfjaar van 2020 nog in 2019 te betalen. De betaling verlaagt uw banktegoed en daarmee de belastingheffing in box 3. Daarnaast wordt het effect van de hypotheekrenteaftrek in 2020 verkleind door de verlaging van het hoogste tarief in de inkomstenbelasting. Ook als u in 2020 een lager inkomen verwacht is het voordelig

Meer lezenVoor het privégebruik van een auto van de zaak moet een bijtelling bij het loon van de werknemer worden gedaan. De standaardbijtelling bedraagt 22% van de catalogusprijs van de auto. Voor auto's die voor 2017 zijn aangeschaft of geleaset gelden andere percentages. Lagere bijtellingen gelden gedurende 60 maanden. Daarna geldt de standaardbijtelling. Voor auto's van voor 2017 bedraagt de standaardbijtelling niet 22 maar 25%.

Bijtelling elektrische auto

De bijtelling voor een

Huwelijkse voorwaarden is de manier waarop echtgenoten afwijkingen van het wettelijke regime van de verdeling van goederen vastleggen. Huwelijkse voorwaarden bevatten vaak een vorm van periodieke verrekening van de inkomsten. In veel gevallen vervalt het recht op verrekening als er niet binnen een zekere termijn is verrekend. In de praktijk vindt periodieke verrekening tijdens het huwelijk vrijwel nooit plaats. Mocht het huwelijk stranden, dan kan het niet verrekenen ertoe leiden dat het totale

Meer lezenWanneer een werknemer een fiets ter beschikking heeft gekregen van zijn werkgever, dan moet voor het privégebruik van de fiets een bijtelling bij het loon plaatsvinden. Met ingang van 2020 geldt een forfaitaire bijtelling van 7% van de waarde van de fiets op jaarbasis.

Tot en met 2019 moet de werkelijke waarde van het privégebruik worden bijgeteld. Dat is in de praktijk een lastige opgave en daarom wordt een forfaitaire bijtelling ingevoerd.

Meer lezenGezien de lage rente, die u krijgt op uw spaartegoed, kan het aantrekkelijk zijn om (extra) af te lossen op uw hypotheekschulden. Hoewel de hypotheekrente nog steeds heel laag is, ligt deze toch hoger dan de spaarrente. Boetevrije aflossing is vaak mogelijk tot 10 of zelfs 20% van de oorspronkelijke hoofdsom. Aflossing met spaargeld verlaagt bovendien het vermogen in box 3, waardoor u mogelijk minder belasting betaalt.

Heeft u de rente in het verleden voor langere tijd vastgezet op een hoger

15 november 2018

Het vermogen van een natuurlijke persoon, dat niet in box 1 of in box 2 valt, valt in box 3. In box 1 valt het ondernemingsvermogen en de eigen woning, in box 2 vallen aandelen die een aanmerkelijk belang vormen. Schulden komen in mindering op het vermogen in box 3. Dat geldt echter niet voor belastingschulden. Alleen erfbelastingschulden kunnen als schuld in box 3 worden opgevoerd.

U kunt de belastingheffing in box 3 beperken door uw belastingschulden voor de jaarwisseling te betalen. Als u

Na uw overlijden gaat uw vermogen naar uw erfgenamen. Uw erfgenamen moeten over hun aandeel in de nalatenschap erfbelasting betalen. Heeft u geen testament, dan geldt het wettelijk erfrecht. Dat komt er in veel gevallen op neer dat de echtgenoot en de kinderen voor gelijke delen erven, waarbij het vruchtgebruik van de kindsdelen naar de echtgenoot gaat. De kinderen krijgen een vordering op de echtgenoot. Voor de echtgenoot geldt een hoge vrijstelling. De vrijstelling voor de kinderen is echter

Meer lezenDe mogelijkheid om binnen de eigen bv een pensioenvoorziening op te bouwen is in 2017 afgeschaft. Tot en met 2019 heeft u de mogelijkheid om de bestaande pensioenvoorziening in eigen beheer fiscaal vriendelijk af te kopen. Dat gebeurt door eerst de pensioenaanspraak op de balans van de bv belastingvrij te verlagen van de commerciële naar de fiscale waarde. Vervolgens moet loonbelasting worden berekend over de fiscale waarde minus een korting. Deze korting bedraagt 25% in 2018 en 19,5% in 2019.

Meer lezen